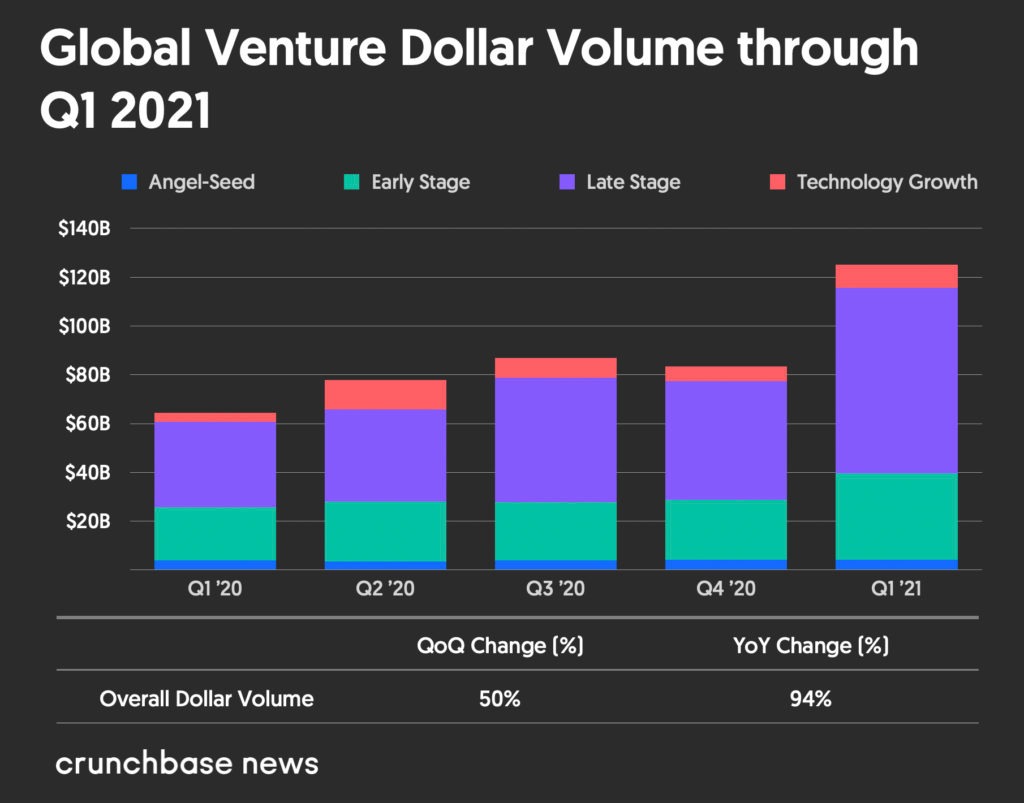

Согласно данным Crunchbase, в первом квартале 2021 года глобальные венчурные инвестиции достигли 125 миллиардов долларов, что на 50% больше по сравнению с предыдущим кварталом (Q4 2020) и на 94% больше по сравнению с аналогичным периодом прошлого года (Q1 2020).

Только американские венчурные компании привлекли 64 миллиарда долларов за первые три месяца года. Это почти половина (43%) венчурных вложений за весь 2020 год (148 миллиарда долларов) который ещё недавно считался рекордным.

В венчурном бизнесе есть такое понятие «рынок поздних стадий». Например, раунды серий A и B — это раунды финансирования для компаний, находящихся на более ранней стадии реализации стартапов. На этих этапах инвесторы готовы занести разработчикам от 1 до 30 миллионов долларов. Раунды серии C и далее предназначены для более поздних стадий и более устоявшихся компаний. Тут уже люди готовы вложиться на суммы свыше 10 миллионов долларов, а на самом деле намного больше.

Рынок поздних стадий продолжал стремительно расти после ряда успешной волны IPO, в которую входили предложения от Snowflake, DoorDash и Airbnb.

В I квартале было заключено 183 венчурных сделки на сумму не менее 100 миллионов долларов.

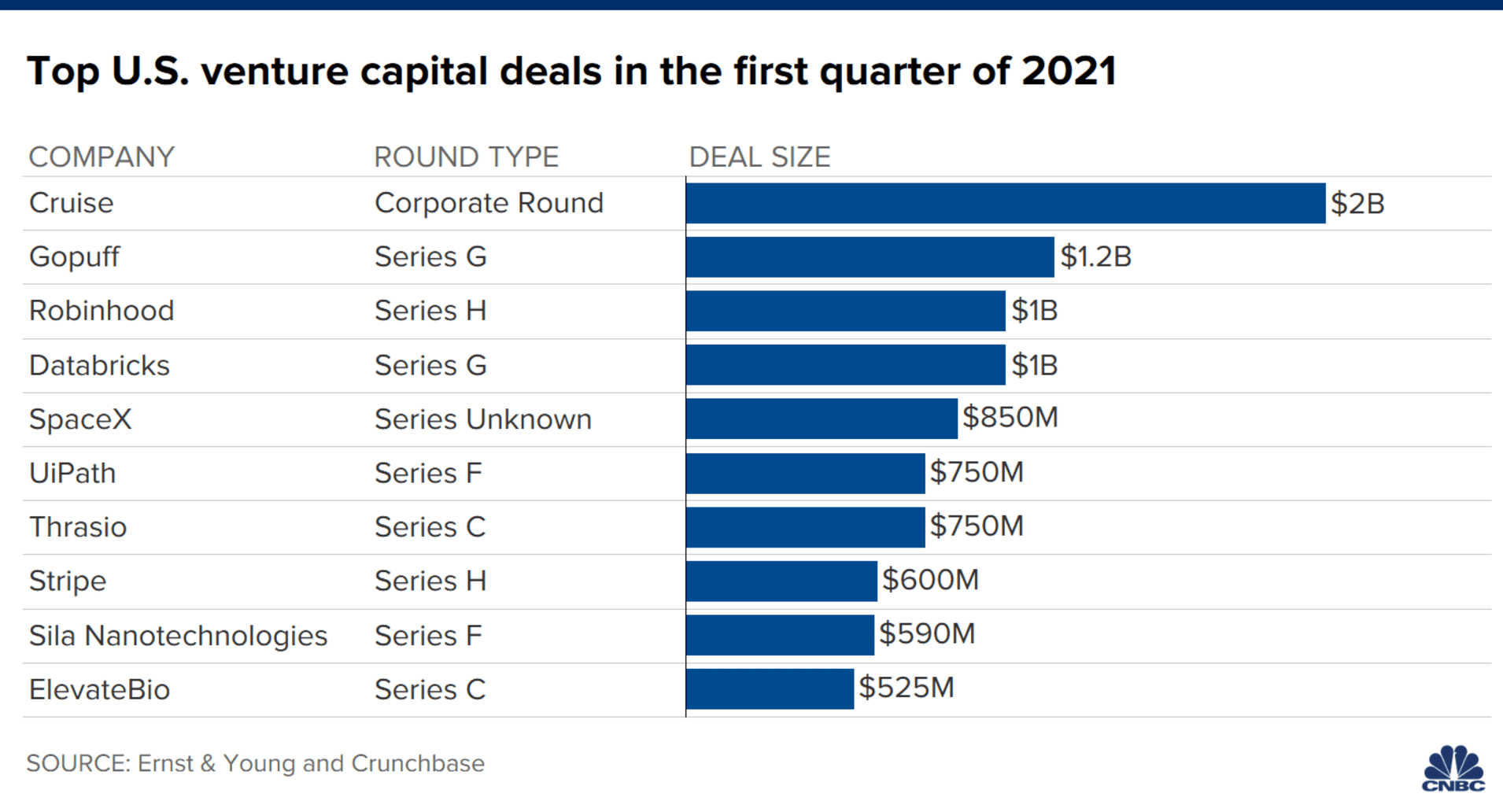

Самой крупной сделкой стал в январе раунд финансирования компании Cruise, производящей беспилотные автомобили, на сумму 2 миллиарда долларов, пул инвесторов возглавила Microsoft в рамках стратегического соглашения с General Motors, основным владельцем Cruise.

Диджитал-магазин товаров повседневного спроса Gopuff в марте привлек 1,15 миллиарда долларов, и это стало второй по величине сделкой за квартал. Поставщик ПО для облачной аналитики данных Databricks за этот период привлек 1 миллиард долларов. Столько же собрало и приложение Robinhood, которому потребовалась ликвидность после того, как безбашенная торговля в схватке за GameStop поставила компанию перед фактом нехватки денежных средств.

Самый крупный раунд на сумму менее миллиарда долларов провела SpaceX, которая в феврале привлекла 850 миллионов долларов при общей оценке около 74 миллиардов долларов. Также среди крупных сделок были вложения в компанию-разработчика платежного программного обеспечения Stripe (600 миллионов долларов при общей оценке в 95 миллиардов долларов).

Энтузиазм по поводу того, что коронавирус всё, привёл к тому, что технологические и диджитал-компании росли, будто их подсадили на стероиды.

Рекордные уровни венчурных инвестиций совпадают с феноменом компаний SPAC.

Справочно:

Special-purpose acquisition company (SPAC) — компания, созданная специально для слияния с другой частной компанией, которая желает выйти на биржу, минуя процедуру IPO. СПАКи позволяют розничным инвесторам

осуществлять прямые инвестиции в перспективные компании, в том числе и с использованием заемных средств. По классификации Комиссии по ценным бумагам и биржам США (SEC), такие компанию создаются специально для объединения средств инвесторов с целью финансирования слияния или поглощения перспективных компаний в установленные сроки.

По данным SPACInsider, уже в 2021 году около 306 SPAC привлекли 98,9 млрд долларов. Это превышает значительно превышает сумму в 83,4 миллиарда долларов, собранную за весь 2020 год (который также считался рекордным годом).

То есть всё, как мы любим:

Раз имеется в наличии достаточная прибыль, капитал становится смелым. Обеспечьте 10 процентов, и капитал согласен на всякое применение, при 20 процентах он становится оживлённым, при 50 процентах положительно готов сломать себе голову, при 100 процентах он попирает все человеческие законы, при 300 процентах нет такого преступления, на которое он не рискнул бы, хотя бы под страхом виселицы. Доказательство: контрабанда и работорговля.

А теперь ещё и торговля цифровыми рабами. Это гораздо безопаснее, а процент прибыли тоже под 300.

Такова их дислокация.