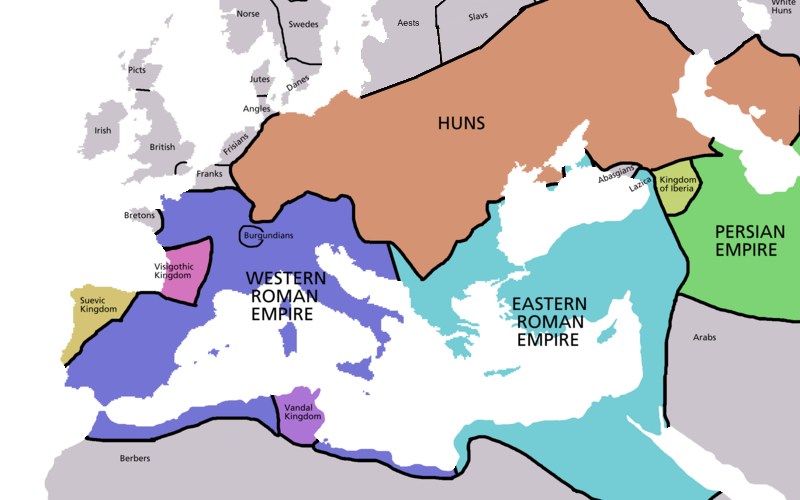

Три основные тенденции IV и V столетий: внутренний распад политической и экономической структуры империи на Западе, вторжение германцев и победа христианства. Каждая представляла собой феномен, сложность и влияние которого были нами лишь едва намечены, и каждая взаимодействовала с двумя другими. История – это не просто рассказ, даже если нам приходится упрощать его, чтобы собрать воедино все основные нити. Более того, чтобы получить полную картину, мы всегда должны держать эти нити вместе. Так каково же было общее положение Западной Европы в 450 году? Read More

Рубрика: Исследования

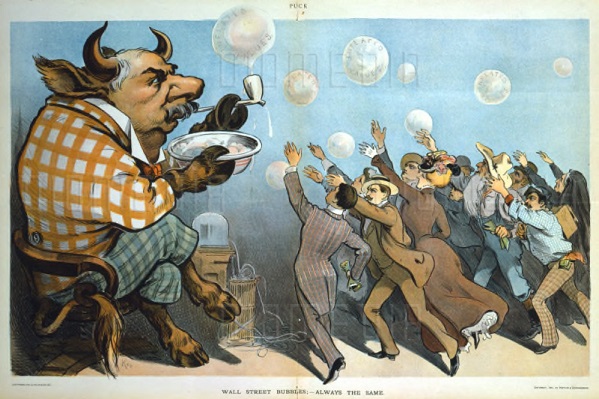

Что экономисты до сих пор не понимают в кризисе 2008 года

Познание макроэкономики прогрессирует — или, по крайней мере, меняется – раз в каждый кризис. Великая депрессия дискредитировала идею о том, что экономика – самокорректирующаяся структура, и следующие десятилетия мы увидели развитие кейнсианской теории и использование фискальных стимулов. Стагфляция 1970-х годов привела к развитию реальных моделей бизнес-циклов, в которых рецессии стали эффективной работой экономики, а центральный банк вмешивался только для того, чтобы стимулировать инфляцию. Болезненные спады в начале 1980-х годов привели к переходу к так называемым «новым кейнсианским» моделям, в которых денежно-кредитная политика является центральной стабилизирующей силой в экономике. Read More

Скромное обаяние цивилизации. Как средневековые белорусы переварили литву

Средневековые литовцы оказались удивительно восприимчивым племенем. У германских рыцарей они довольно быстро переняли оружие и фортификационные навыки. Средневековые белорусы щедро одарили новых хозяев богатством своей культуры, своего языка и своей письменности. Read More

Сверхурочная страна

Почему в России растет конфликт между работниками и работодателями?

Трудовые права в России не соблюдаются в отношении почти половины занятых. 56% граждан работают свыше 40 часов в неделю, большинство – без выплаты сверхурочных.

Read More

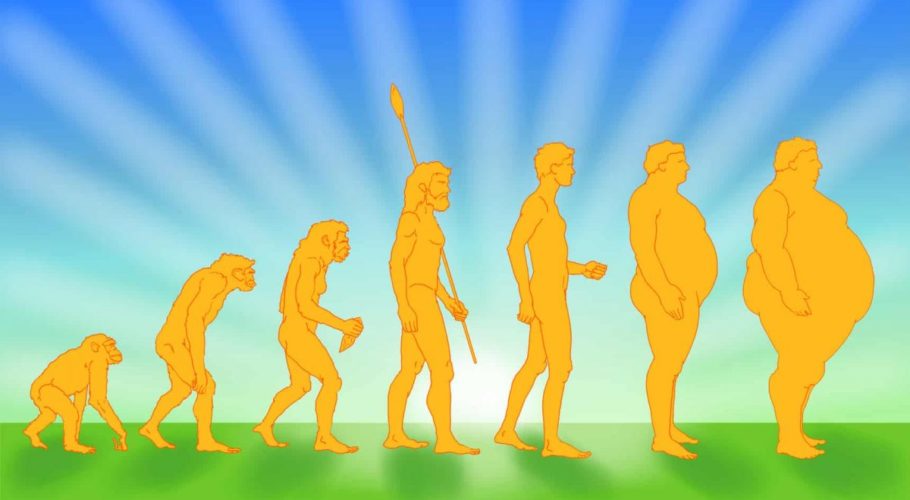

Мы переживаем новый бум ожирения. Как это произошло? Вы будете удивлены

Дело не в том, что мы едим больше, или меньше двигаемся, или нам не хватает силы воли. Травлю людей с избыточным весом нужно остановить Read More

Молоко для литовской экспансии

Силу и направления литовской экспансии лучше всех, на мой взгляд, ухватил славуты наш зямляк Адам Мицкевич. Read More

2103 год

Одной из крупнейших организаций, финансирующих исследования в области модифицирования людей, является Агентство передовых оборонных исследовательских проектов министерства обороны США (Defense Advanced Research Projects Agency, DARPA). Read More

Первым делом – заводы. Растет или уменьшается доля инвестиций в экономике?

Всякую экономику двигают два типа расходов: потребление и инвестиции. И хотя в большинстве стран граждане и государство больше тратят на потребление, инвестиции – более важный двигатель роста и бизнес-циклов. Динамика инвестиций более волатильна, чем динамика расходов на потребление, но инвестиции позволяют создавать новые компании и рабочие места, которые наполняют карманы потребителей. Read More

Генрих V идёт на войну

6 июля 1415 года Генрих официально объявил Франции войну, к которой готовился на протяжении более двух лет. Призывая Бога в свидетели, вину за это он возложил на Карла VI, который отказался поступить с ним по справедливости. Read More

А что, если нам посчитать?

А что, если нам посчитать, состоятельные кроты? Несколько слов о самой литве, об этносе, который так мощно ударил в двери Средневековой Беларуси. Read More