Сегодня мы обсуждаем крупнейший оптовый рынок в мире, рынок евродолларов и то, как резко изменился его «нормальный» режим работы, что вызвало разного рода проблемы в мировой экономике.

Накануне мы обсуждали теневой банкинг чистой воды: рынок евродолларов. Это была подготовка к данной статье, поэтому, если вы не читали, это будет полезно сделать перед тем как читать эту статью.

В той статье я упоминал, что финансовый рынок евродолларов никогда не вернётся к уровням, существовавшим до мирового финансового кризиса. Сначала давайте проследим, что именно произошло с тех пор, как центральные банки «спасли нас» от уничтожения. Одновременно я надеюсь заложить основу для объяснения, почему примерно через 8 лет продолжается слабый рост, растёт неравенство и длится рецессия, которая по-видимому, не собирается заканчиваться.

Все чувствуют, что ситуация изменилась, все теперь иначе, люди отстают... ошибаются. Но почему?

Давайте разберёмся...

Убить нас мягко — цианид как лекарство

В ответ на финансовый кризис центральные банки федеральные банки понизили границу до нуля, так как Фед пытался предоставить стимулирование через нестерилизованные покупки казначейских облигаций и ипотечных ценных бумаг, или то что называют количественным смягчением (КС).

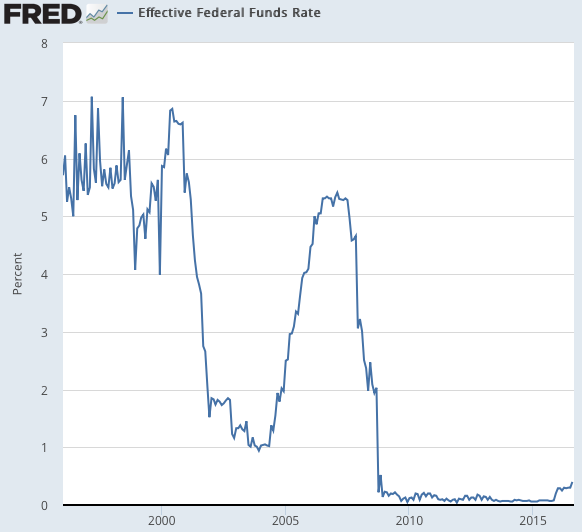

Реальная ставка по федеральным фондам США

Между 2009 и 2014 годом Фед бросил три порции КС на мировой экономический вал, уповая на то, что хотя бы одна из них удержится. И это, как попытка разрезать ананас очередной пластиковой ложкой, провалилось. Фед решил, что проблема в количестве и размерах, а не в стратегии. Гениально.

Третий раунд количественного смягчения был завершён в октябре 2014 года, когда баланс Феда был равен $4.5 трлн — в пять раз больше, чем до кризиса. Ничего себе цена, и за что?

Суммарная денежная база США, в $ млн

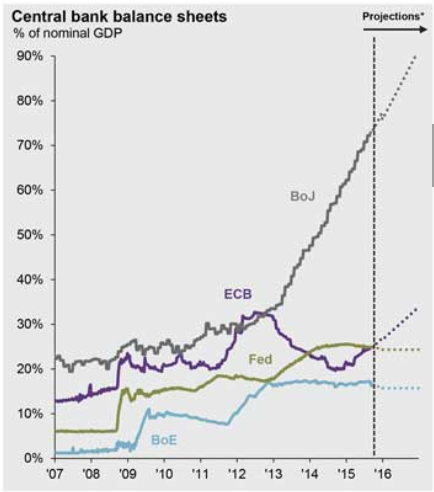

Фед не был одинок в этом. Наши друзья — любители сакэ также занимались этим, как и европейцы и британцы. Общие беспрецедентные и неординарные скоординированные действия центральных банков.

Балансы крупнейших центральных банков в % от ВВП: Банк Японии (серым), Европейский центральный банк (фиолетовым), ФРС (зеленым), Банк Англии (синим). Пунктиром — прогнозы

Всё это вмешательство со стороны центральных банков было предназначено для того, чтобы вновь раскрутить кредитные рынки. Основным механизмом было снижение процентных ставок, и нагрузка ложилась на балансы центральных банков.

Любому, кто потратил некоторое время на то, чтобы понять, как функционирует экономика, ясно, что смещение ставок в отрицательную область — явное безумие. Если вы думаете о том, как работает капиталистическая система, вы понимаете, что нам нужна полная реорганизация систем образования в развитых странах мира, раз она дарит нам таких гениев, которые руководят центральными банками.

Рассмотрим суть дела.

Спросите любого инвестиционного менеджера, какой должна быть учётная ставка, и они вам не ответят. Управляющие рисками, все эти люди, управляющие вашими пенсионными фондами, страховыми портфелями, паевыми инвестиционными фондами, любой сообразительный управляющий активами должен применять некую ставку, какую бы модель он не использовал. Поскольку сейчас так трудно знать, какова «настоящая» ставка, цены на активы дико перекошены.

Центральные банки в попытке стимулировать мировую экономику создали условия, когда безрисковая ставка стремится к нулю. Я видел некоторые модели, использующие линейную прогрессию, в которых безрисковая ставка ускоряется к бесконечности (я говорил ранее о линейном мышлении в динамичном мире). Объясните мне это, потому что я не могу этого постичь. В таких условиях или в такой теории риск исчезает совсем. Нирвана!

Это реальные последствия действий центральных банков. Серьёзные искажения цен активов во всём мире.

После программы КС

Хотя программа КС Федерального резерва уже завершена, они объявили о намерении на данный момент поддерживать баланс на текущем уровне. В сентябре 2014 года Фед объявил о планах нормализации денежной политики после КС, объяснив, что они бы повысили процентные ставки, несмотря на большой баланс.

Стратегия состояла в том, чтобы повышать ставку процента, выплачиваемого банкам по резервам, и в покупке ценных бумаг с последующим их обратным выкупом. Немногие инвестиционные управляющие раскусили это «рыночный блеф».

Денежная политика всем нам известна, но я перейду к рынку евродолларов.

Признаки неэффективности

Некоторые из наиболее примечательных признаков в том, что рынок межбанковского кредитования, на котором евродоллары занимают самую значительную часть, не работает должным образом, присутствуют на рынке репо.

Теперь подумайте обо всех ценных бумагах, выпущенных правительством. Эти ценные бумаги могут выступать в роли залога, также как ваш дом может выступать залогом для ипотеки. Репо представляет собой короткую позицию для соглашения об обратной покупке, они используются для краткосрочного кредитования.

Дилер или любой держатель правительственных ценных бумаг, таких как казначейские облигации, продаёт их кредитору и соглашается выкупить их по согласованной цене в будущую дату. Это по сути простое соглашение о форвардной процентной ставке. Поэтому они привлекательны по двум главным причинам:

1. Они весьма краткосрочные (на один день, до 30 дней или более) и

2. Они обеспечиваются правительством. Поэтому они считаются безрисковыми и сверхликвидными.

Проблема, как объяснил мне Джеф Снайдер (Jeff Snider) из Alhambra Investment Partners (кстати, работа Джефа превосходна) в том, что с 2014 года сделки репо не совершались.

Рынок отказывается принимать ценные бумаги в качестве залога. Хм...

Немного отвлечёмся. Другой залог входит в систему как обратное репо.

Например, если вы хотите войти на рынок, но у вас нет казначейских облигаций, которые можно предоставить в качестве залога, вы можете купить эти облигации на вторичном рынке, используя, скажем, мусорные облигации. Вы размещаете свои мусорные облигации как залог, получаете казначейские облигации и затем используете их как залог на рынке репо. Это, конечно, предполагает больший разброс затрат, но это работает примерно так.

Далее, если все заложенные ценные бумаги прогорают, как произошло в 2007 и 2008 годах, когда ипотечные облигации не принимались в качестве залога, на рынке репо происходит цепная реакция, и ликвидность быстро иссякает.

Вообще говоря, во время любого кризиса можно ожидать отказа принимать какие-либо активы в качестве залога, так как они будут переоцениваться рынком. Ведь если вы не уверены в том, какой будет цена залогового актива завтра утром, тогда вы не в себе, если заключаете контракт на новый выкуп актива, не зная, какой риск связан с конечной ценой актива.

Есть две причины для обвала рынка репо:

1. Кредитный риск

2. Риск ликвидности

Кредитный риск является признаком того, что залог недостаточно высокого качества. А риск ликвидности может быть признаком нехватки финансирования в долларах.

Я думаю, что играют роль оба фактора. Ценные бумаги правительства по-прежнему считаются залогом высокого качества, но явно не бумаги других рынков. Мусорные облигации, ипотечные ценные бумаги, корпоративные бумаги и так далее — под вопросом.

Итак, мы повторили неплатежи в сделках репо. Это означает, что финансирование в должном виде отсутствует, что представляет собой ужесточающий фактор, несмотря на всё то смягчение, которое проводили центральные банки, и этот отказ от существующего залога также является сильным ужесточающим фактором. Это сжатие и неплатежи по сделкам репо совпали с окончанием десятилетнего медвежьего рынка доллара США, о котором я говорил здесь и здесь.

В то время я не знал о провалах в репо, хотя мы заметили асимметрию на этом рынке и зафиксировали ограничения межбанковского кредитования, что помогло определить нехватку долларов до начала его роста — это бычий фактор для нас.

И только потом, лишь недавно, я сложил другие части этой головоломки, которые мы обсуждаем сейчас. Думаю, это даёт нам куда более подробную и полную картину происходящего. Важно сделать выводы с опережением и заработать на этом. Как бы то ни было, продолжим...

Монетарная экспансия — но где же рост?

Большая часть мировых активов и предприятий за последние два десятилетия были созданы и поддерживались лишь средой падающих процентных ставок. Без этого многих бы не существовало, и были бы созданы многие другие. Но этого не произошло, и это настоящая трагедия.

Когда центральные банки удерживают стоимость капитала на нуле или на уровне, не соответствующем рыночным силам, это порождает нерациональное инвестирование в системе. И чем дольше сохраняются эти условия, тем больше этих плохих инвестиций.

Думаю, большинство людей понимает это. Но это весьма негативно влияет на рост эффективности экономики. Зачем строить эффективный бизнес, если вас вынуждают конкурировать с неэффективными конкурентами, поддерживаемыми плохими инвестициями?

Поэтому в итоге мы получаем застой в экономике, и поскольку стимулы теперь не рыночные, а политические, отдача от вложений капитала, разумеется, снижается. Это весьма опасно и приводит к политическим потрясениям, о которых я говорил, нарушению «общественного договора» и многим проблемам, которые я обсуждал в анализе ситуации в Европе.

Создание залога

И вот мировая банковская система решила, что теперь не в её интересах обеспечивать миру механизм финансирования. И это не какая-то клика курящих сигары гадких банкиров в остроносых ботинках. Это структурное решение, сделанное десятками тысяч участников рынка во всём мире. Для этого есть фундаментальные причины, и эта причина — нехватка залога, вызванная политикой центральных банков.

Это означает, что высококачественный залог не создаётся. Подумайте о малых предприятиях, которые являются жизненной основой любой экономики. Кроме того, существующий залог сейчас вымывается из экономики, и это означает, что рынок оптового финансирования (рынок евродолларов) испытывает нехватку залога, а значит, и нехватку долларов. Это также, по-моему, говорит о том, что доллар будет расти, сильно расти. Поскольку залог тема сама по себе сложная, я разделю её на части на следующей неделе, поэтому убедитесь, что вы подписаны на наши новости, чтобы не пропустить.