Вопрос начала или конца глобальной резервной валюты – это не точная наука. Нет ни пресс-релизов, объявляющих это, ни больших международных конференций, оканчивающихся подписанием договоров и фотографированием. Тем не менее можно с уверенностью сказать, что господство любой всемирной резервной валюты когда-нибудь придет к концу. Во время перехода от одной глобальной валюты к другой решающую роль всегда играло золото (и, в меньшей степени, серебро). Центральные банки и правительства давно понимали, что доллар как резервная валюта не вечен. Но лишь сейчас эту тему стали открыто обсуждать.

Тот факт, что этот вопрос как минимум пять лет был в поле зрения такого влиятельного банка, как JP Morgan, должен заставить задуматься. Вопросы о глобальной резервной валюте не обсуждаются каждый день на CNBC. Большинство типичных экономистов избегают этой темы, как чумы. Слишком уж этот вопрос политически заряжен. Но от этого поиск ответов для инвесторов не становится менее важным. Наоборот. Необходимо задать следующие вопросы: Что указывает на то, что мир поворачивается к американскому доллару спиной? И что намекает на то, что в новой системе роль золота укрепится?

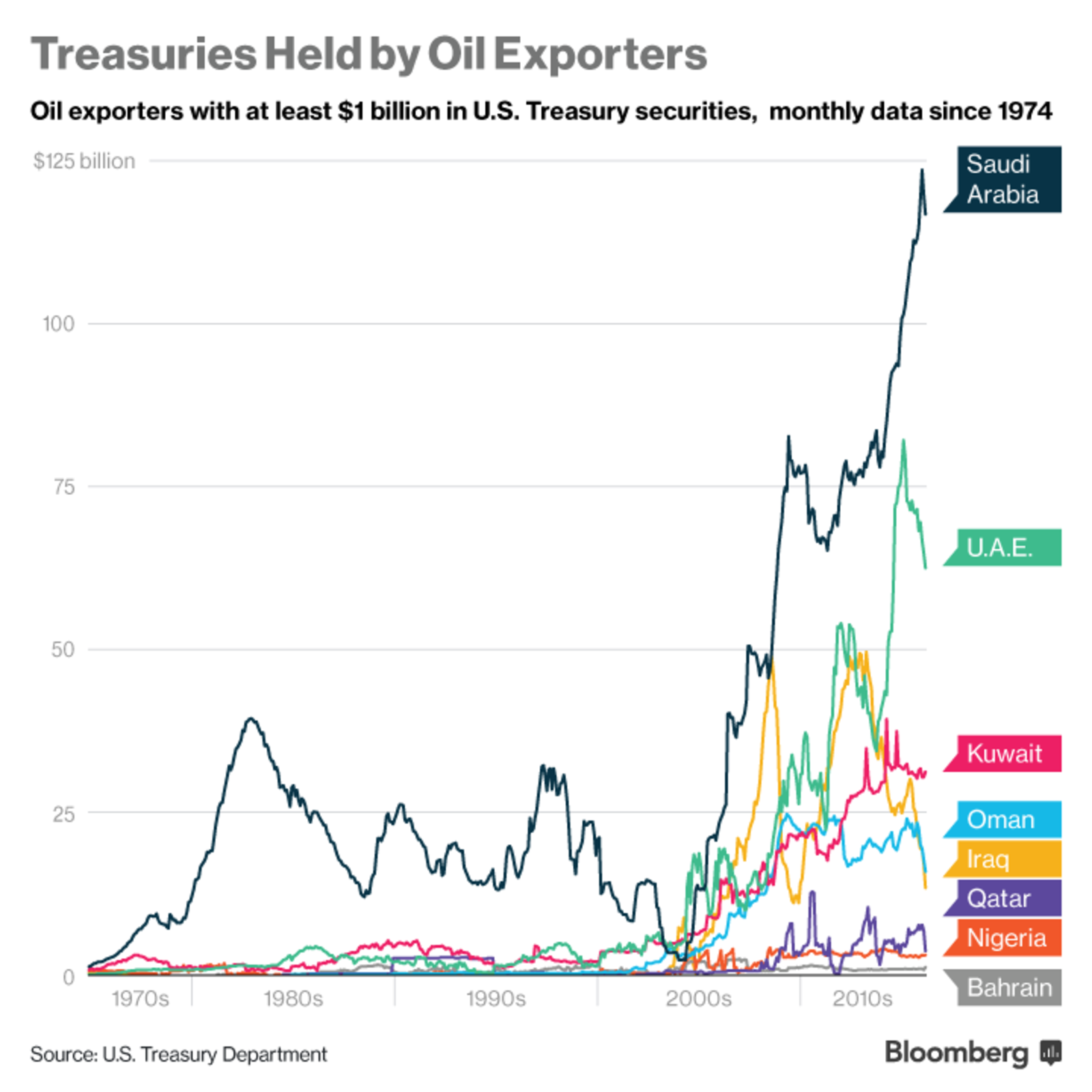

Механизм, лежащий в основе нынешнего «долларового стандарта», широко известен, и его хорошо описывает термин «нефтедоллар». Данная система базируется на неформальном соглашении между США и Саудовской Аравией, достигнутом в середине 1970-х. Результат этой сделки: нефть и, как следствие, все другие важные товары, торгуются в долларах США – и только в долларах США. Затем производители нефти «рециклируют» эти «нефтедоллары» в облигации Казначейства США. Такой круговорот долларов позволил США нагромоздить гигантскую гору долга размером в $20 трлн – без необходимости беспокоиться о собственной финансовой стабильности. По крайней мере, до сих пор.

Долгое время фундамент, поддерживающий эту глобальную валютную систему, плохо документировался. Наконец, Bloomberg опубликовал исчерпывающую статью, где приводилось подробное подтверждение соглашения, прежде известного лишь как слухи. Тот факт, что эта статья опубликована именно сейчас, также намекает на назревающие перемены в глобальной валютной системе.

Тенденция становится все более осязаемой и может быть описана следующим термином: дедолларизация. Мир ищет альтернативы доллару – и находит их все чаще и чаще. В то же время крупные производители и экспортеры нефти прекратили накапливать американские облигации. Если кратко: с 1973 г. долларовый стандарт базировался на «пользовательском спросе» на доллары – они были нужны. Но когда Китай и Россия находят альтернативы для своей двусторонней торговой активности, долларов им нужно меньше. То же касается и европейских стран, принявших евро с 1999 г.

В последние десятилетия разные страны неоднократно предпринимали попытки подорвать господство доллара. Некоторые были пресечены в зародыше – как в случае плана бывшего иракского диктатора Саддама Хусейна продавать нефть за евро или известного на уровне слухов плана эксцентричного правителя Ливии Муаммара Каддафи выпустить панафриканскую золотую валюту.

Другие менее известны, но они продолжают «созревать» под поверхностью. Например, с 2008 г. между Саудовской Аравией, Кувейтом, Бахрейном и Катаром существует соглашение, предусматривающее создание денежного союза. Планируемая новая валюта получила незамысловатое название – «галфо» (от англ. gulf – «залив»). «Проект вдохновлен европейским валютным союзом, считающимся в арабском мире очень успешным», – говорится в статье журналиста Telegraph Амброуза Эванс-Притчарда. Он, в числе прочих, цитирует Нахед Тахер, генерального директора бахрейнского GulfOne Investment Bank: «Американский доллар не оправдал ожиданий. Нам нужно от него отвязаться».

Но похоже, что в последние годы план был заморожен. Еще в середине 2013 г. было обнародовано заявление о том, что единая валюта будет введена «максимум в 2015 г.». Сегодня же о ней больше даже не говорят. Кроме того, другие потенциальные участники, такие как Объединенные Арабские Эмираты или Оман, пока не присоединились к клубу. Но все же есть смысл следить за развитием событий в Персидском заливе.

Ясным сигналом близких перемен была бы отмена привязки саудовского рияла к американскому доллару. В апреле этого года экономист Нассер Саиди посоветовал странам Среднего Востока готовиться к «новому стандарту» – и, в частности, пересмотреть привязку своих валют к доллару: «К 2025 г. станет ясно, что центр глобальной экономической географии переместился в Азию. Последние два десятилетия мы переживали очень серьезные изменения в политической, экономической и финансовой географии».

Хотя роль стран – производителей нефти (и, в частности, Саудовской Аравии) не стоит недооценивать, в настоящее время движущими силами дедолларизации являются, главным образом, Москва и Пекин. Стоит подробнее рассмотреть этот процесс.

В данном контексте существуют многочисленные политические заявления, не оставляющие места сомнению. Русские и китайцы достаточно открыто высказывают свои взгляды на роль золота в текущей переходной фазе. Так, премьер-министр России Дмитрий Медведев, в то время президент, на встрече «Большой восьмерки» в Л’Акуиле, Италия, в 2008 г. поднес к камере золотую монету. Медведев сказал, что дискуссии вокруг вопроса резервной валюты стали неотъемлемой частью встреч лидеров правительств.

Почти десять лет спустя тема валют и золота снова на китайско-российской повестке дня. В марте российский центральный банк открыл свой первый офис в Пекине. Россия готовится выпустить свои первые облигации, деноминированные в юанях. Обе стороны в последние годы активизировали усилия по ведению двусторонней торговли не в американских долларах, а в рублях и юанях. Обе страны важным считают золото.

Постепенный переход от американского доллара к многополярному денежному порядку имеет ряд важных следствий, понятных только при рассмотрении в данном ракурсе. Вопреки тому, что утверждается в большинстве крупных СМИ, страны – производители нефти заинтересованы не столько в намного более высокой цене нефти в долларах, сколько в конкуренции за рыночную долю. Они все больше способны выбирать, в какой валюте торговать. Самый важный эффект стал очевидным после 2014 г.: два крупнейших владельца американских казначейский облигаций (Китай и Саудовская Аравия) перестали поддерживать Вашингтон. С другой стороны, производители нефти не заинтересованы в рециклинге своих доходов как «нефтедолларов».

Процесс отхода от доллара – подготовленный Европой и запущенный Китаем и Россией – больше невозможно остановить. И, будучи «наднациональным» резервным активом, золото играет в нем важную роль.

Мир медленно приближается к отказу от доллара